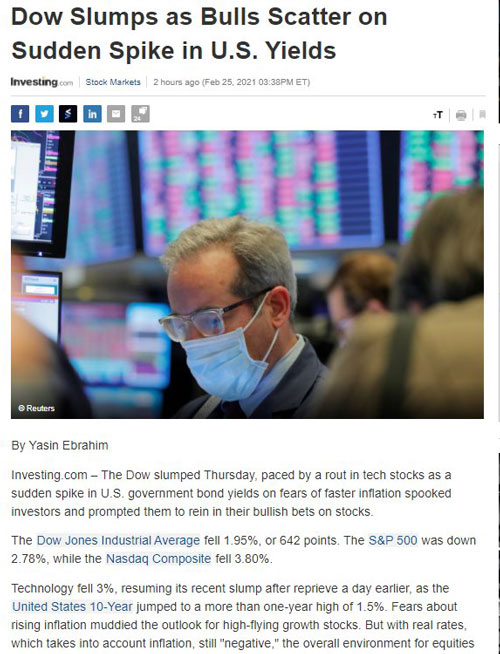

1. Dow Jones của Mỹ sau khi tăng lên đỉnh cao mọi thời đại ngày hôm qua đã có một màn sell-off để bước vào một chu kì correction đã được dự báo từ trước khi Bond Yields 10 năm của Mỹ đang hướng tới vùng 1.8% (Điều này tôi đã nói rất nhiều trong các bản tin trước đây, thí dụ ngày 19/2 https://thaipham.live/diem-tin-tai-chinh-ngay-19-2-2021/ và 23/2 https://thaipham.live/diem-tin-tai-chinh-ngay-23-2-2021/ – các bạn có thể đọc lại).

Đà giảm này của chỉ số Mỹ được dự báo sẽ tạm ngưng khi Bond Yields 10 năm đạt ngưỡng khoảng 1.8%-1.9% y chang thời điểm trước dịch. Và khi đó mức độ Correction của chỉ số Dow Jones có thể sẽ đạt tới mốc 29,000 điểm. Trong trường hợp chỉnh sâu hơn thì sẽ còn mốc 26,700 điểm là mốc hỗ trợ rất cứng của chỉ số này. Một kịch bản về 25,120 điểm có lẽ không nằm trong kịch bản chuẩn bị trước của tôi và nhiều nhà đầu tư trên toàn thế giới ít nhất trong 3 tháng tới.

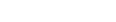

Tương tự như vậy với Nasdaq hay S&P500 và các cổ phiếu công nghệ, khi tăng cao quá thì cần phải có thời gian và khoảng giá correction – điều chỉnh hay pullback phù hợp và dĩ nhiên Bond Yields 10 năm tăng lên 1.8% -1.9% chỉ là một cái cớ đẹp để điều chỉnh mà thôi https://www.investing.com/…/dow-slumps-as-bulls-scatter…

Các nền tảng cổ phiếu công nghệ sẽ correction trước tiên vì đang ở mức chưa hấp dẫn với nhà đầu tư tổ chức và họ cần bargain (trả giá thấp hơn) trước khi giao dịch sôi động trở lại.

Với nền kinh tế Mỹ bây giờ và với FED họ quan tâm nhiều tới mức độ tạo ra việc làm và chấp nhận lạm phát cao hơn 2% trong một thời gian để khôi phục việc làm, đó là điều bất biến ít nhất trong 6 tháng – 9 tháng đầu năm 2021. Và có vẻ như các tín hiệu việc làm đang tích cực hơn. Ngày hôm qua, báo cáo claim thất nghiệp lần đầu của Mỹ còn 730,000 người, giảm 111,000 người so với con số dự báo và GDP Mỹ quý 4/2020 dự kiến là 4% thay vì 4.1% như trước đây. That said, điều đó có nghĩa là, chính sách tiền tệ nới lỏng của FED đang phát huy tác dụng và FED cùng bộ tài chính Mỹ, NHTW Châu Âu, Á Châu sẽ không ngừng một cách đột ngột các gói kích thích kinh tế, tài khóa, tiền tệ accommodative của mình https://vietnambiz.vn/han-quoc-van-giu-lai-suat-o-muc….

Cái thứ bất biến trong 6 tháng – 9 tháng tới vẫn là điều tôi mới nói, còn thị trường nó vận động không ngừng được gọi là thứ vạn biến. Tôn Tử luôn nói: Dĩ bất biến, ứng vạn biến. Mỗi thời mỗi thức và người đánh trận sẽ thấy không trận nào giống trận nào vì địa hình hiểm trở hay địa hình thuận lợi mỗi trận mỗi khác. Vận vào kinh doanh cổ phiếu cũng vậy, điều gì đã xảy ra trước kia có thể sẽ không lặp lại vì mỗi thời mỗi thức. Điều quan trọng nhất là nhìn về tương lai và triển vọng ngành nghề đằng sau tương lai ấy! (Cũng giống như chúng ta nhìn dài hạn về giá dầu ở vùng 65-72 như Goldman Sachs đã dự liệu và chuyện Bitcoin đang sập là chuyện hiển nhiên sau khi tăng nóng x6 lần chỉ trong 4 tháng, nên cái ngắn hạn đừng nhìn vài cây nến phục hồi nhỏ nhặt lên 50,000 USD mà tưởng bở mà mở vị thế Long vào, việc nó phải có cú big correction là việc đương nhiên https://www.youtube.com/watch?v=DejI5x-jnYI&t=1835s. Meme Gamestop vẫn chưa ráo mực phải không? https://www.investing.com/…/gamestops-frankfurt-shares… và https://www.youtube.com/watch?v=8IYuvNIBk3o )

Một điều kì lạ và đang đi ngược mọi diễn biến đó là Gold bị đè nén https://www.investing.com/…/gold-sinks-with-wall-street… và tiếp tục giảm. Kì lạ là mức độ lạm phát kì vọng tăng cao nhưng Gold liên tục bị FED và các NHTW đè nén và không cho tăng giá. Có nghĩa là điều mà chúng ta sợ là núi nợ hay lạm phát đang được FED muốn nó thể hiện khác đi trước mắt công chúng, thứ tài sản muôn đời thịnh là vàng đang bị “dí” cho sói trán. Liệu khi thủng ngưỡng hỗ trợ này và về một vùng support tốt hơn thì Vàng sẽ là tài sản tốt để tích trữ trong dài hạn hay FED và các NHTW đã có kịch bản để xử lý mớ bùng nhùng mà họ đã tạo ra trong 5 năm vừa rồi + 1 năm Covid-19 khắc nghiệt? Nhìn quá thiển cận thì cũng không giúp view tốt, mà nhìn xa quá thì có nhiều yếu tố biến thiên nên với vấn đề này tạm thời tôi sẽ tiếp tục quan sát.

Giá dầu hôm qua bình ổn ở giá cao.

2. Thị trường chứng khoán Việt Nam: Ngày hôm qua tăng nhẹ, không theo kịp đà tăng của thị trường chứng khoán châu Á và dường như có một câu chuyện riêng, không hoàn toàn đứt gãy với thị trường thế giới nhưng đang nằm trong những ngày bán cơ cấu của MSCI ishares (rồi thì KIM fund Hàn Quốc – nghe nói vậy) nên nó cứ yếu yếu.

Ngày hôm qua, khối ngoại cụ thể là 2 quỹ kể trên tiếp tục bán rất mạnh Vinamilk VNM với giá trị 233 tỉ. Liên tiếp 9 phiên khối ngoại tập trung “táng” VNM với cường độ và giá trị lớn. Cổ phiếu Vinamilk vì thế mà trượt dài. Điều đầu tiên, đây có phải là tình cờ cơ cấu quỹ? Hay là bán có chủ đích? Lúc đầu tôi nghĩ là cơ cấu quỹ, nhưng sau nhận ra là có chủ đích vì bán với cường độ lớn và có lẽ xuất phát từ nguyên nhân giá các mặt hàng Commodities nguyên vật liệu tăng cao mạnh mẽ có thể là nguyên nhân họ sợ VNM có mức lãi gộp thấp kỉ lục trong năm 2021 này nên họ bán. Từ đầu năm tới nay, giá sữa NVL đã tăng 12.6% và so với mức giá thấp nhất vào 9/2020 thì giá NVL sữa đã tăng 25%.

Giá commodities tăng sẽ là trong nguy có cơ cho các doanh nghiệp . Doanh nghiệp nào sản xuất commodities thì hưởng lợi như: Gạo, phân bón, dầu khí, thép, đồng,…còn doanh nghiệp nào tiêu thụ commodities hoặc có nguyên liệu đầu vào là commodities phải nhập khẩu không chủ động được và không có thương hiệu mạnh để tăng giá bán thì không tránh khỏi tổn thất.

Trong nguy có cơ là vậy, nguy với người này lại là cơ hội với kẻ khác. Bên một doanh nghiệp buôn bán thép hôm qua cập nhật kết quả kinh doanh tháng 1 và tháng 2 trên Vietstock lợi nhuận chưa gì đã lên tới 33 tỉ đồng (trong khi cả năm 2020 chỉ là 73 tỉ) và biên lợi gộp tăng từ 3% lên 18.3%, cổ phiếu lập tức tím sàn và cũng khiến kì vọng cho các doanh nghiệp sở hữu tồn kho commodities càng nhiều, ở giá càng rẻ thì lợi nhuận sau thuế nửa đầu năm (6 tháng) 2021 càng lớn.

Về chủ đề này, tối chủ nhật tôi sẽ hầu chuyện các bạn thêm.

Tổng quan chung thị trường, NN bán ròng mạnh, nhưng như nói với các bạn ngoài lý do cơ cấu quỹ, ishares hôm nay cơ cấu ngày cuối cùng và những nhà đầu tư nhỏ lẻ tim đập như lô tô mấy ngày hôm nay khi cổ phiếu liên tục có màn “chanh xả”, “kéo xả” thì đã văng miểng toàn bộ hoặc phần lớn đống margin đang nắm giữ. Thị trường có vẻ như đã đạt mức cân bằng hơn về cung cầu.

Hôm nay, với việc Dow Jones này nọ (như đã biết và dự báo của chúng ta) giảm điểm thì chắc chắn đầu phiên sẽ là màn rung cây dọa khỉ hoặc là các nhà đầu tư nhỏ lẻ sẽ bị rung lắc và chao đảo. Đây cũng là một cơ hội tốt để kiểm định lại nguồn cung cổ phiếu và xem xem thực sự ai là người đã mua và sẽ mua vào? Tay to, tổ chức, nhà đầu tư cá nhân nhiều tiền hay là những nhà đầu tư đám đông to lớn?

Với những nhà đầu tư mới tìm hiểu thị trường, họ ngày càng chịu khó đọc sách, xem videos cũng như sau những tai kiếp cổ phiếu như ngày 28/1 và sau đó, có vẻ họ đã được tập tành tốt hơn về tâm lý và họ ngày càng trở nên sành sỏi hơn. Vàng thau không còn lẫn lộn nữa mà quan trọng cái nào là sỏi đá thì sỏi đá, cái nào là vàng thì vẫn là vàng.

Hôm nay viết hơi dài vì đang có nhã hứng nói nhiều hơn khi video 500K subs của tôi được mọi người khích lệ. Tôi thích nút like trên điểm tin và comment mỗi bài viết. Nếu bạn yêu thích điểm tin của tôi thì đừng quên like, comment nói cho tôi biết để tôi phục vụ bạn tốt hơn nhé!

God Bless!

P/S: Điểm tin nhằm mục đích giáo dục, educational purpose cho các độc giả, nhà đầu tư đọc sách của Happy Live. Không có ý định khuyến nghị hay mua bán, các bạn tham khảo và tự hành động. Nếu trích lại, vui lòng trích nguyên văn, kể cả mục PS này. Cám ơn

P.S.S: Chi tiết về Commodities Price và ảnh hưởng của nó, tôi hẹn bạn vào chủ nhật tuần này trên video sẽ hầu chuyện bạn nhiều hơn