Chào các bạn hữu buổi sáng sớm! Good morning early birds!

1. Thị trường chứng khoán Mỹ ngày hôm qua đã ráng tăng điểm ngay từ đầu phiên nhưng cuối phiên thì xìu lại một chút, đó là headline của bản tin sáng ngày hôm nay.

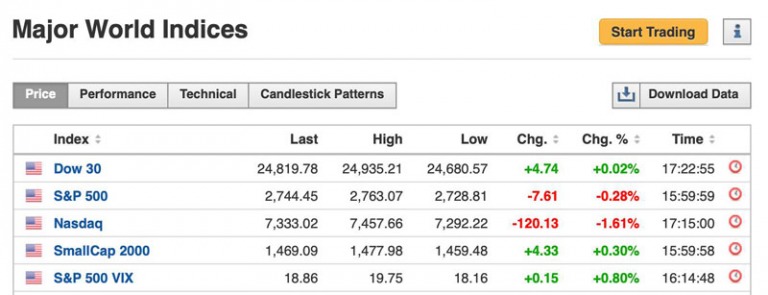

Kết thúc phiên ngày hôm qua, Chỉ số công nghiệp Dow Jones tăng 0.02%, S&P 500 giảm 0.28% và Nasdaq giảm 1.61%.

Đồ thị Ichimoku Chart của chỉ số công nghiệp bình quân Dow Jones vẫn vận động như chúng ta đã dự báo trong các bản tin trước đó (từ 2 tuần trước).

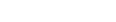

Đợt tăng điểm đầu phiên của TTCK Mỹ ngày hôm qua đến từ bình luận của chủ tịch St. Louis Fed, ông James Bullard cho rằng FED liên bang nên cắt giảm lãi suất để đối phó với những rủi ro mà nền kinh tế đang gặp phải trong những căng thẳng về thương mại được phát động bởi Tổng Thống Donald Trump.

Phố Wall và giới phân tích đang kì vọng là FED sẽ cắt giảm lãi suất về mức 2% vào cuối năm nay như tôi đã phân tích trong bản tin sáng ngày hôm qua.

Khi đó, tiền rẻ lại tung tăng “quẩy” khắp các mặt trận (nên nhớ các NHTW các nước từ Nhật, Úc, EU, China và sau này cả Ấn Độ vẫn sẽ duy trì lãi suất rất thấp để hỗ trợ doanh nghiệp và nền kinh tế phát triển).

Còn dĩ nhiên, kinh tế Mỹ GDP của nó sẽ suy giảm trở lại chứ không duy trì tốc độ tăng mạnh mẽ kể từ khi ông Trump lên nắm quyền nữa.

Ngày hôm qua, chỉ số Nasdaq giảm mạnh về cuối phiên là do ảnh hưởng của 2 cổ phiếu Facebook và Google. Có một báo cáo cho hay từ Justice Department, họ có thể sẽ áp dụng các điều luật CHỐNG ĐỘC QUYỀN với Google và cả Facebook (từ Federal trade Commission). Trong lịch sử thì có nhiều thương vụ chống độc quyền kiểu này xảy ra rồi, từ thời John D. Rockefeller rồi sau này là Microsoft… và ảnh hưởng của nó đến các tập đoàn giỏi lách luật này cơ bản trong dài hạn không quá lớn.

Hiện nay, mối quan tâm lớn của đa phần nhà đầu tư đang hướng về những thay đổi trong chính sách thương mại giữa Mỹ và các nước. Căng thẳng thương mại Mỹ – Trung đang là chủ đề nóng, thêm vào đó gần đây chính quyền của ông Trump tiếp tục gây sức ép với Mexico nhằm giảm thiểu lượng nhập cư bất hợp pháp qua biên giới bằng cách dọa sẽ đánh thuế 10% các mặt hàng từ nước này.

Cộng thêm các báo cáo sản xuất nội địa yếu hơn so với kì vọng của giới đầu tư cũng khiến cho giới đầu tư quan tâm nhiều hơn tới các tài sản đỡ rủi ro hơn là trái phiếu trong thời gian ngắn hạn này.

Lợi suất trái phiếu 10 năm của Mỹ đã giảm xuống khoảng 2.08%, mức thấp nhất kể từ năm 2016

Các bạn nhìn vào đồ thị Ichimoku Chart, thì cơ bản mức Bond Yields (lợi suất trái phiếu) này đang là một mốc Sàn (Floor) – hỗ trợ khá cứng và thời gian tới từ mốc này có thể giá của Bond (trái phiếu Mỹ) sẽ giảm và lợi suất trái phiếu sẽ tăng trở lại.

Quá trình điều chỉnh cũng sẽ dần kết thúc.

Tương tự như vậy với giá dầu, 1 bức hình hơn vạn lời nói hãy nhìn vào Chart Ichimoku. Giá dầu cũng sẽ vận động tạo đáy quanh 2 ngưỡng hỗ trợ 51 và 47 này và quá trình điều chỉnh cũng sẽ sắp kết thúc ngắn hạn.

Dollar index thì cũng giảm lại rất mạnh –> Good boy!

Vàng tăng giá như là hệ quả của Dollar giảm sức mạnh và một vài lo lắng về thị trường cổ phiếu. Anyway, thị trường này thì không có quá nhiều ý nghĩa tới vĩ mô ngoại trừ tác động của tâm lý kì vọng về suy giảm, suy thoái kinh tế (Trong giai đoạn này nó không phải kì vọng để hedging lại lạm phát! Chúng ta cùng để ý hàng ngày là đủ).

2) Thị trường chứng khoán Việt Nam: Luôn luôn “vi diệu” vì luôn luôn đi 1 mình 1 đường “độc đáo, riêng biệt và duy nhất” (Khi thị trường thế giới lên thì nó giảm, và khi thị trường thế giới giảm thì nó lại tăng – nghe mấy MMs – tạo lập thị trường – biện luận là do có “độ trễ” ![]() 😀).

😀).

https://www.facebook.com/groups/happy.live.invest/permalink/2358236824504514/

https://www.facebook.com/groups/happy.live.invest/permalink/2358094461185417/

Phiên giảm điểm mạnh ngày hôm qua đến từ các cú Call margin cho các dòng cổ phiếu dầu khí – dòng P tại đồng loạt các công ty Chứng khoán cộng thêm “thông tin từ những small birds – chú chim nhỏ” về các kho Phái Sinh 1:9 của các công ty Chứng khoán đang call margin các tài khoản Hold Long (Giữ Lột) dẫn đến một phiên giảm sml của thị trường phái sinh ?.

Một câu hỏi được đặt ra: Mục đích của thị trường phái sinh là hedging (phòng hộ cho thị trường cơ sở)? Hay là đi đồng pha và giật sập cơ sở?

À, tôi quên mất là câu khẩu hiệu của năm nay “xoạc luôn là mốt 2019”?

Thôi, điểm tin của tôi xin dừng lại ở đây!

“Hồn ai lấy giữ”, “Tiền ai nấy cầm” ? Điểm tin như vậy chỉ mong anh em đầu tư nhỏ lẻ vốn chưa bị thị trường TÁT CHO VÀI CÁI VÀO MẶT tránh xa các sòng “xóc đĩa, long hổ” và đầu tư vào doanh nghiệp thực sự để có tư duy đúng về làm giàu từ tốn và vững chắc.

Có câu nổi tiếng lắm, bạn bị đời vả (tát) vài phát rồi thì hãy ghi vào và dán lên tường trước bàn vi tính đấy!

“Thằng ngu và đồng tiền của nó thì rồi cũng chia tay nhau thôi”.

Chúc quý vị một ngày làm việc hiệu quả!

#God Bless

#Chúa phù hộ cho các bạn!

– Morning news by Thai Pham Happy Live –

*** 4 June 2019 ***

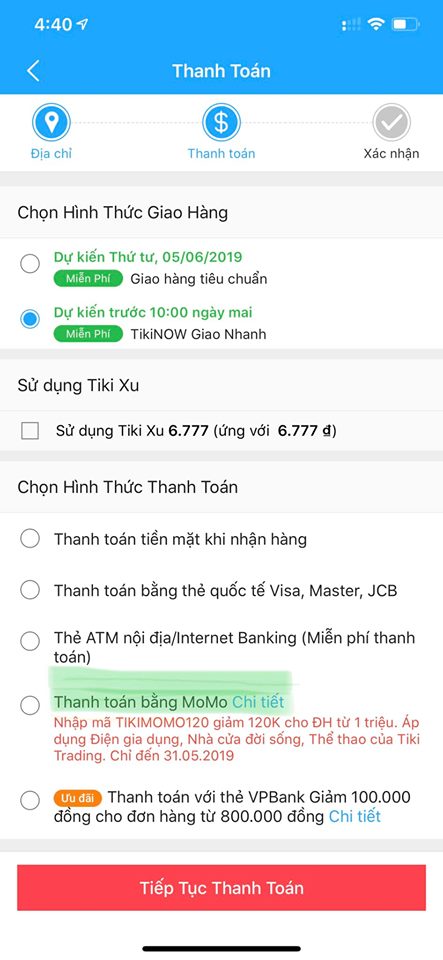

Mình thích mua hàng trên Tiki.vn và thanh toán bằng Zalo Pay, giờ chỉ còn 1 ví là MoMo còn “được chơi” với Tiki từ khoảng 2-3 tuần nay.

Mình thích mua hàng trên Tiki.vn và thanh toán bằng Zalo Pay, giờ chỉ còn 1 ví là MoMo còn “được chơi” với Tiki từ khoảng 2-3 tuần nay.